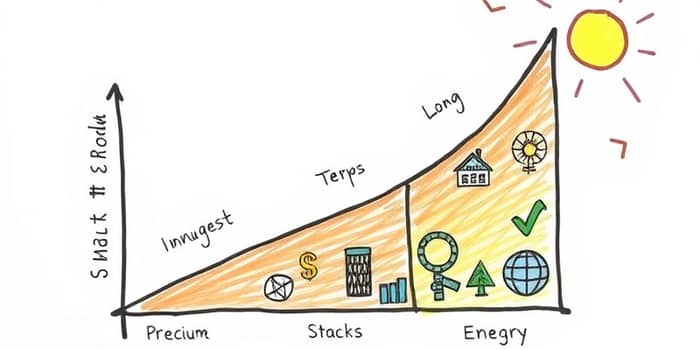

Invertir con éxito exige adaptar las tácticas según el horizonte temporal y las condiciones del mercado. Este artículo ofrece un recorrido completo para guiarte desde el corto hasta el largo plazo.

El horizonte de inversión determina el balance entre riesgo, liquidez y rentabilidad esperada. Elegir correctamente tu plazo ayuda a alinear tus objetivos financieros.

En el corto plazo (1–3 años) se priorizan los activos que ofrecen priorizando liquidez y bajo riesgo. Aquí el foco es proteger el capital y evitar sorpresas.

Para el medio plazo (3–7 años) se amplían las posibilidades: se asume gestión eficiente del riesgo a cambio de mayores retornos.

El largo plazo (más de 7 años) aprovecha beneficios del interés compuesto y tendencias estructurales, buscando potencial de altos retornos con tolerancia a la volatilidad.

Cada horizonte exige una combinación distinta de instrumentos. La siguiente tabla resume las opciones más relevantes:

Más allá de los activos, existen principios básicos que potencian cualquier cartera:

Los expertos prevén un entorno marcado por volatilidad persistente en mercados debido a decisiones de bancos centrales y tensiones geopolíticas.

Las estimaciones sitúan la inflación anual entre 3% y 5% en varias regiones, lo que refuerza el valor de activos protegidos ante subidas de precios.

Los bonos de duración ultracorta podrían superar la rentabilidad del efectivo, ofreciendo un colchón ante futuras subidas de tipos de interés.

Las inversiones sostenibles (ESG) y las temáticas ligadas a la tecnología e inteligencia artificial continuarán atrayendo flujos de capital y generando retornos atractivos.

No existe una estrategia única; cada perfil requiere ajustes específicos:

La globalización financiera permite acceder a oportunidades fuera del mercado doméstico. Explorar economías emergentes en Asia y América Latina puede mejorar los retornos ajustados al riesgo.

La diversificación internacional reduce la dependencia de ciclos económicos locales y abre puertas a sectores en expansión que no siempre están disponibles en el mercado nacional.

La inversión responsable deja de ser una tendencia para convertirse en un criterio clave de asignación de capital. Los activos con buenas prácticas ambientales, sociales y de gobernanza atraen flujos crecientes y suelen mostrar rendimientos consistentes a largo plazo.

Incluir criterios ESG aporta no solo un componente ético, sino también un filtro de calidad que mejora la resiliencia de las carteras en entornos adversos.

Las decisiones de los bancos centrales sobre tipos de interés siguen siendo el motor principal de la dinámica de precios de los activos. Una política expansiva impulsa la renta variable, mientras que incrementos de tipos favorecen la renta fija.

En América Latina y otros mercados emergentes, la coordinación entre política fiscal y monetaria puede definir el atractivo relativo de cada clase de activo. Mantenerse informado sobre cambios regulatorios y fiscales es esencial para anticipar movimientos.

Construir una cartera eficaz requiere entender las diferencias entre horizontes de inversión y adaptar la combinación de activos a tus metas. Aplicar enfoque equilibrado entre riesgo y rentabilidad y revisar periódicamente la estrategia te permitirá navegar con confianza en mercados volátiles.

La clave está en la disciplina, la diversificación y la capacidad de ajustar tu plan según la evolución económica y las tendencias estructurales. ¡Comienza hoy y potencia tu camino hacia la libertad financiera!

Referencias