En un mundo financiero cada vez más volátil, establecer parámetros claros para las apuestas más arriesgadas no es una opción, sino una necesidad. Los datos recientes revelan una caída significativa en las expectativas de rentabilidad y una creciente demanda de protección ante eventos inesperados.

Los inversores globales han ajustado sus metas para 2025, reduciendo las prin-cipales estimaciones de rendimiento por encima de la inflación. A nivel mundial, Expectativas de rentabilidad han caído un 10,9% a un 7,3%, mientras que en España han pasado del 13,4% al 6,7%, lo que representa una reducción del 50% respecto al año anterior.

A pesar de este desplome, muchos conservan una visión de largo plazo y proyectan alcanzar un 9,1% sobre la inflación. Sin embargo, los asesores financieros advierten que un objetivo más realista del 8,3% anual garantizaría un equilibrio entre ambición y prudencia.

Solo el 53% de los inversores afirma sentirse cómodo asumiendo riesgos adicionales para buscar mayores retornos. Este dato refleja un creciente recelo ante la volatilidad, alimentada por tensiones comerciales, bajadas de tipos y la incertidumbre geopolítica.

Buscar rentabilidades de dos dígitos suele implicar una elevada exposición a renta variable y a la volatilidad de los mercados. Este nivel de riesgo no es apropiado para todos los perfiles: sin límites claros, un golpe de mercado puede erosionar rápidamente el patrimonio.

El actual contexto económico y político añade tensión a la ecuación. Cambios regulatorios, sanciones internacionales y fluctuaciones de divisas exigen un enfoque más conservador, tanto para inversores particulares como institucionales.

Entre las herramientas disponibles, los seguros de inversión contra riesgos políticos (PRI) ofrecen una protección especializada:

Estos seguros incluyen restricciones: no todo proyecto es elegible y existen límites máximos de cobertura según el proveedor, que también evalúa criterios sociales y ambientales.

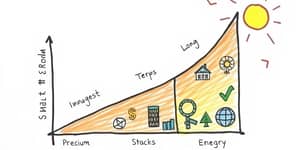

Una estrategia diversificada y flexible es clave para diluir el riesgo. Al distribuir el capital entre diferentes clases de activos, sectores y regiones, se reduce la dependencia de un único factor de volatilidad.

Es importante ajustar la exposición según el ciclo económico y la necesidad de liquidez, especialmente en activos menos accesibles como el private equity o las OPV.

La evolución del marco normativo impulsa una mayor transparencia y protección al inversor final. En mercados emergentes, los reguladores empiezan a exigir requisitos de capital más estrictos y límites de apalancamiento más conservadores.

En países desarrollados, la supervisión es más madura, pero también hay presión para mejorar los estándares de gobernanza y reporte de riesgos, lo que beneficia a quienes priorizan la seguridad.

Definir el perfil de riesgo individual es el primer paso para determinar qué porcentaje del portafolio puede destinarse a activos volátiles. Mientras que los instrumentos de menor riesgo han ofrecido un 4% anual promedio, los de mayor riesgo pueden variar de forma drástica.

En 2025, escalar la exposición con base en la capacidad de asumir pérdidas, el horizonte temporal y las expectativas reales de rendimiento será un elemento decisivo para el éxito.

Para proteger el patrimonio y aprovechar oportunidades, conviene seguir estos principios:

La educación financiera es esencial: conocer las características de cada activo, las dinámicas de mercado y las herramientas disponibles empodera al inversor.

En definitiva, fijar límites claros y adaptados a cada perfil no solo minimiza riesgos, sino que también fomenta una inversión más sostenible y coherente con los objetivos personales. Adoptar un enfoque equilibrado, combinando diversificación, cobertura y control emocional, es la clave para navegar con éxito en un entorno de alta incertidumbre.

Referencias